从上下游产能角度看2025年的化工品

- 汽车

- 2025-01-24 11:33:06

- 9

来源:湖畔新言

1.纯苯

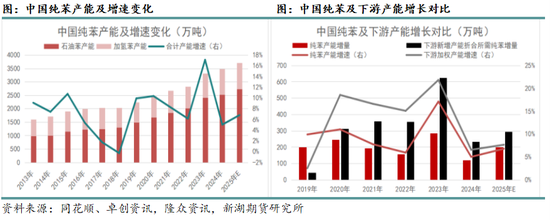

自2020年起,中国纯苯产能投放持续少于下游,供应存在缺口,是化工品中少有的进口依存度逐年扩大的品种。这导致纯苯长期在产业链中享有最丰厚的利润以及下游产品被动降负。

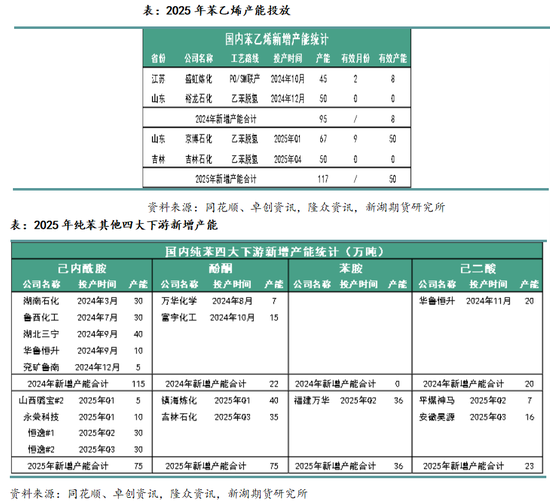

2025年,纯苯的产能投放仍将少于下游,产能缺口继续扩大。2025年,纯苯预计投放产能236万吨,同比增长7%。其中石油苯投放201万吨,加氢苯投放35万吨。但4季度的83万吨石油苯装置投放概率较小,因此石油苯预计投放量仅有118万吨。即使加上2024年建成未投的锦西石化和锦州石化的10万吨装置,也只有128万吨新增产能。而纯苯的下游品种中,苯乙烯、己内酰胺、酚酮、苯胺和己二酸分别将投放产能117吨、75万吨、36万吨和23万吨。

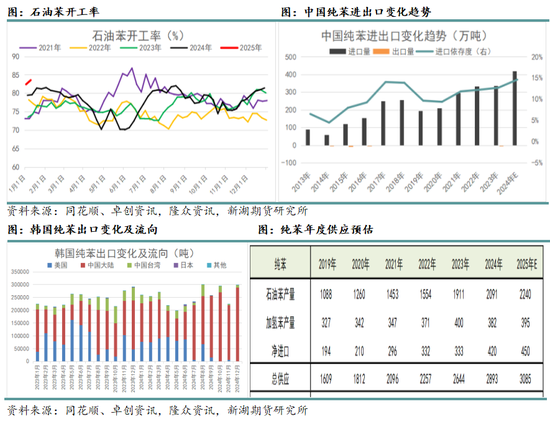

从开工来看,由于纯苯存在产能缺口,生产利润较为丰厚,因此石油苯开工一直维持高位,负荷继续上升空间有限。从季节性看,2季度通常是中国炼厂的检修旺季,负荷较低。加氢苯尽管有新增产能,但由于环保等问题,其产量也难以显著上升。

2024年,纯苯进口依存度15%左右,一半的进口量来自于韩国。2025年纯苯的进口具有较大不确定性。俄乌战争之后,韩国的纯苯主要流向中国和美国。由于夏季是美国汽油需求旺季,因此上半年出于调油备货的需要,韩国的纯苯更多的流向美国。而下半年则更多的流向中国。2025年上半年,美国的调油需求预计再难达到2022-2023年的高峰。目前,美国的乙烯价格较去年同期显著偏高,这会导致美国进口纯苯与乙烯一起生产乙苯用于调油的积极性下降。另外,由于美国部分歧化装置重启,其本国纯苯供应有所增加,从韩国的进口量可能减少,韩国流向中国的纯苯可能增加。由于2024年下半年韩国的几乎所有纯苯都已流向中国,因此2025年下半年,流向中国的纯苯几乎没有增长空间。另外还需注意两个重要事件:一是2025年全球石脑油供应可能出现缺口。韩国以及亚洲不少化工装置都需要外采石脑油,这些装置的不稳定性提高。二是美国对俄罗斯的原油制裁加码如果导致俄罗斯原油产量下降,那么俄罗斯的化工产品产量也会下降。

2025年,乐观估计,纯苯表需增长6.6%,显著小于2023年和2024年的17%和9.4%。纯苯供应预计仍将存在不小的缺口,仍将在产业链中享有较高的利润。

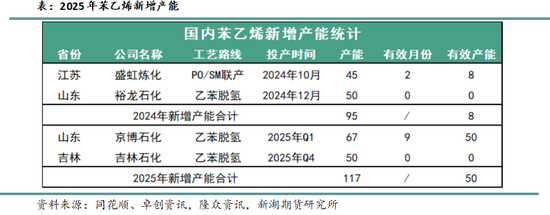

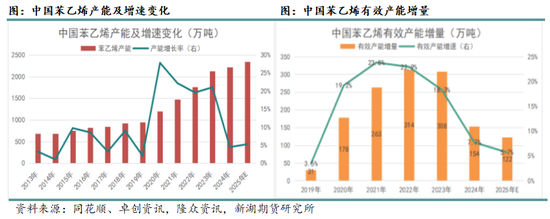

苯乙烯在经历了2020-2023年产能大投放之后,2024年起产能增速显著放缓。2024年,苯乙烯仅投放了盛虹炼化和裕龙石化两套共计95万吨的装置。2025年,苯乙烯预计投放京博石化67万吨装置以及吉林石化50万吨装置。其中,吉林石化投放时间可能较晚,对2025年产量贡献不大。2020-2023年,苯乙烯有效产能增速均在20%左右,2024年下降至8%,2025年将继续下降至6%左右。

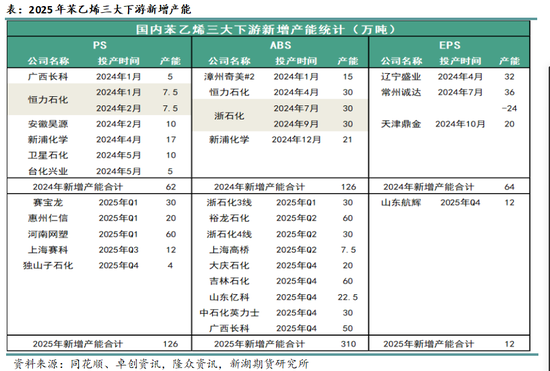

2025年,苯乙烯三大下游新增产能体量较大,ABS仍是产能投放的主力军,投放量达到310万吨。另外PS投放126万吨,EPS投放12万吨。尽管绝对量大,但部分装置投放时间晚。剔除这些装置之外,2025年ABS预计投放127.5万吨,PS预计投放122万吨,总计折合苯乙烯产能202万吨,远远大于苯乙烯产能投放量。但需要留意,由于生产利润问题,苯乙烯下游,尤其是ABS,新装置投放延迟情况十分严重。

2024年,尽管苯乙烯产能投放小于下游,苯乙烯产能过剩理论上有所缓解。但由于终端需求疲惫,导致苯乙烯三大下游利润以及负荷都显著偏低。此外,苯乙烯原料纯苯由于产能存在缺口,在产业链中享有最大份额利润。因此苯乙烯大部分时间利润都不充足,负荷被动下降。2024年年底,由于纯苯进口增加,利润向下游让渡,苯乙烯负荷环比有所回升。2025年可能重蹈2024年的覆辙,纯苯产能缺口仍将扩大;而三大下游尽管产能继续扩张,但在终端需求不振的情况下(汽车和家电以旧换新政策对苯乙烯终端需求拉动并不明显),产量增长或仍不及产能增长。苯乙烯目前的负荷或难以长期维持。

随着国内苯乙烯产能的不断投放,苯乙烯进口依存度急剧压缩,2024年仅有3%。

总之,苯乙烯市场存在如下特点:1)原料纯苯产能缺口扩大,享有产业链中最高利润,也托起了整条产业链的价格;2)由于原料强势加上终端需求弱势,苯乙烯和其三大下游成为了产业链中的夹心饼干。苯乙烯即使产能投放少于下游,其生产利润却在大幅压缩。苯乙烯和ABS陷入了产能增产量减的恶性状况。3)2025年,苯乙烯表观需求预计增长4%左右。鉴于2024苯乙烯实际需求负增长,2025年实际需求达到4%的增速也存在相当的难度。苯乙烯生产利润难以显著扩大。

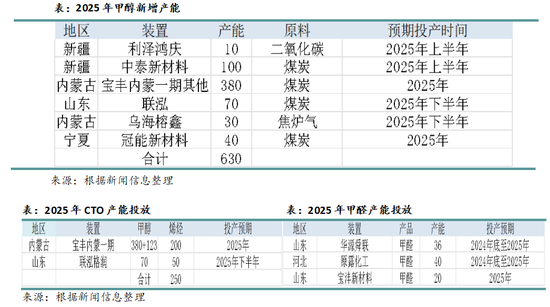

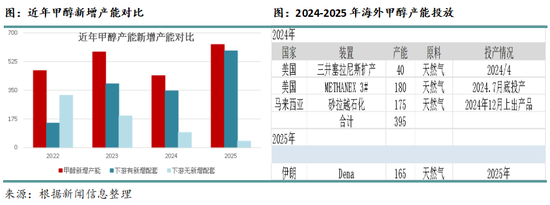

2025年,甲醇预计新增产能630万吨,产能增速6%左右。尽管新增产能绝对量大,但除了利泽鸿庆以及乌海榕鑫两套共计40万吨的装置之外,其余590万吨甲醇装置下游均有配套装置,不会外卖甲醇。也就是说2025年新投的甲醇装置外放量很少。(中泰和冠能尽管2025年甲醇的产能投放大于下游,但由于其原本就存在其他在产下游装置,因此甲醇新建装置投产后,也几乎没有外放量,但会减少企业外采量)

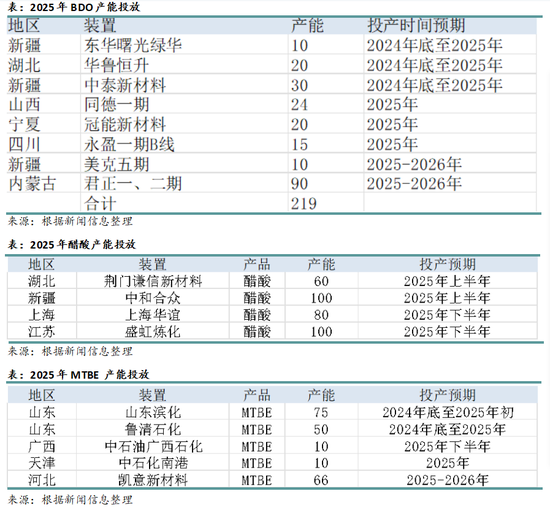

与上游甲醇装置相反,2025年下游新增需要外采甲醇的装置较多。CTO中的山东联泓的50万吨烯烃仅配备了70万吨甲醇,其甲醇存在缺口,需要外采。BDO中169万吨装置,甲醛的96万吨装置、醋酸的340万吨装置以及MTBE的211万吨装置,2025年均没有配套甲醇装置投产。这些装置的投产将增加企业的甲醇外采量或者是减少外卖量。

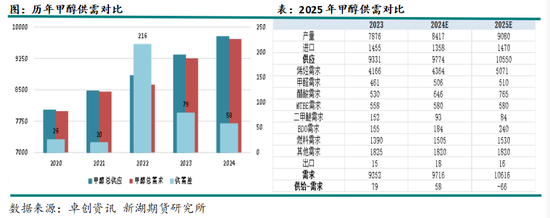

从产能投放角度看,2025年甲醇产能投放少于下游,加上市场对动力煤价格的不乐观。预计2025年甲醇企业仍能享受较为丰厚的利润,开工也将维持较高水平。剔除利润因素之外,甲醇装置通常在春节和秋季检修较为集中;冬季由于天然气短缺,气头装置停车降负可能性较大。

由于进口利润不佳,2024年甲醇进口量减少7%,进口依存度下降至14%左右。2024年,海外新增甲醇产能395万吨,其中美国220万吨,马来西亚175万吨。2025年,海外预计仅有一套伊朗的165万吨装置投产。伊朗装置由于各种原因,投产不确定性极大。由于海外新产能少,加上人民币贬值,2025年甲醇进口仍存在不小压力。但2025年甲醇产能投放相较于下游存在相当的缺口,因此可能需要进口货源的补充,进口利润和进口量将扩大。另外,我们需要格外留意伊朗的甲醇生产和出口情况。伊朗运输船只常年受到美国制裁,但至今为止,伊朗出口到中国的甲醇并未出现明显问题。伊朗货源主要进口到华东沿海。山东港口禁止受制裁船只靠港也不影响伊朗甲醇进口。后期需关注特朗普就任后对伊朗可能的制裁加码。另外,近期市场频繁炒作伊朗能源危机。目前无法确定伊朗装置是否能如期重启。中国自伊朗的甲醇进口量与沿海三套MTO的外采量基本相当。在这三套MTO装置停车的情况下,伊朗进口量清零影响亦不显著,但是这并不影响市场对此频繁炒作。

2020-2024年连续多年,甲醇供应都大于需求。2025年,甲醇供需将出现反转,供应可能少于需求70万吨左右,库存有望得到有效去化。历史上沿海的MTO装置对甲醇价格影响巨大。随着其他下游产能的大量投放,MTO装置的影响将不断减弱。

3.聚酯产业链

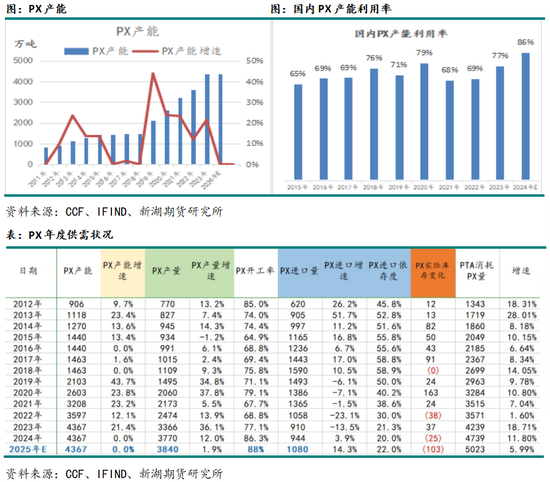

进口方面,由于前些年国内产能的集中投放,PX进口依存度由59%急剧下降至20%左右。2025年,由于PX国内供应很难大幅增长,而下游PTA却还有大量产能等待投放,供应的缺口只能寄希望于PX进口量的增加。中国进口的PX接近一半来自于韩国,剩余的也主要来自于周边亚洲国家。2024年,由于美国汽油调油需求的下降,全球PX产量上升,运往美国的PX减少。尤其是9月之后,出口到中国的PX明显增加。至少2025年上半年,PX的进口量同比或有一定增长。但值得一提的是,由于亚洲其他国家PX中短流程装置较多,产业链一体化程度低,因此开工受利润影响较大。(中国PX尽管生产利润大幅压缩,但由于近年投放的民营大炼化装置一体化程度极高,上游到下游各环节装置配备齐全,因此不容易因为某个环节的利润而降负)。2024年,亚洲其他国家PX负荷并未像中国PX负荷那般大幅上升,反而依旧保持偏低水平。因此2025年,海外PX负荷是否能上升仍需关注利润情况。另外,2025年,全球石脑油供应逐渐出现缺口,也可能影响海外PX装置的开工。

2025年,即使我们给予PX非常高的进口增速,PX供应可能依旧存在100万吨的缺口,PX库存有望大幅去化。2024年,由于汽油调油需求减弱的缘故,PX在去库的情况下,估值仍被不断压缩,目前已经基本压缩到位。2025年,库存大幅去化,PX估值也将走高。

PTA

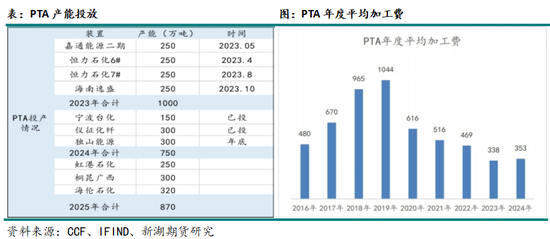

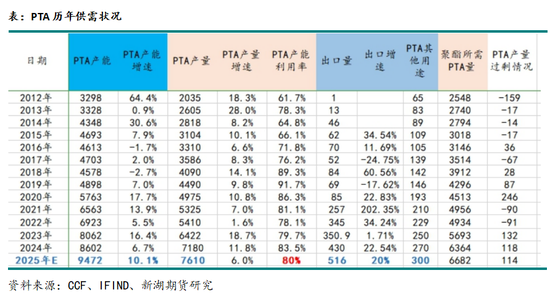

2024年PTA产能增速7%;2025年PTA预计继续投放870万吨产能,产能增速10%。PTA产能一直保持高速增长。若装置投放顺利,2025年PTA产能投放大于下游,产能过剩依旧严重。

2024年,PTA负荷83%左右。尽管加工费微薄,但PTA负荷却难以大幅下调。原因在于PTA装置中220万吨以上占比达到了77%。这些装置的加工费仅需200-300元/吨,目前仍有利可图。

2025年,PTA将连续第三年过剩百万吨以上。PTA加工费仍将继续压缩。

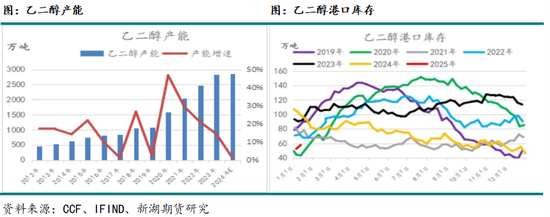

乙二醇: 乙二醇在经历了2020-2023年的产能集中投放周期后,2024年开始新增产能显著减少。2024年乙二醇总产能仅增加了0.3%。2025年预计也仅有正达凯一套60万吨新增装置。这套装置已于一月投产,2025年后期乙二醇不再有新增装置。乙二醇下游聚酯行业产能在2024年增长7%之后,2025年预计仍将增长6%。

乙二醇产能过剩有所缓解。2024年,乙二醇负荷得到显著提高。由2020-2023年的55%-60%上升至2024年的68%。乙二醇装置负荷仍有提高空间,2025年预计将进一步上升。

海外,尤其是亚太地区,乙二醇装置与国内的一体化油制装置以及自有煤矿的煤化工企业相比,不具有成本优势。因此在国内乙二醇产能增速大幅放缓的情况下,进口依存度反而继续下降。2025年,乙二醇产能过剩进一步缓解带来的红利将继续由国内生产企业获得,国内装置负荷将进一步提升,进口依存度或持平甚至继续下滑。

乙二醇市场已经由供需平衡转向供不应求,库存去化至偏低水平。2025年乙二醇与其下游聚酯行业在产能投放上依旧存在相当的差距,即使负荷还有提升空间,但库存仍将进一步去化。

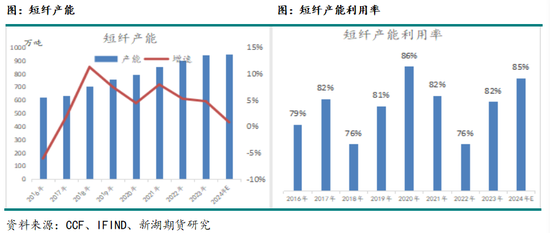

瓶片和短纤 :2024年涤纶短纤总产能仅增加0.8%,产能增速大幅放缓。短纤工厂利润扩张,负荷由82%提升至85%。2025年,短纤新增投产仅有10万吨,产能压力小。

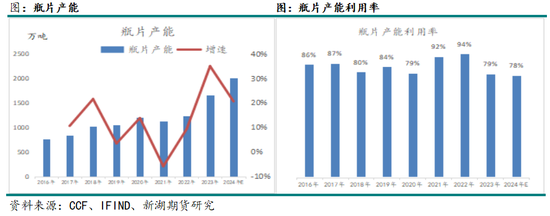

2022年开始,瓶片行业进入了产能投放周期。2024年,瓶片产能增速虽然较2023年大幅收窄,但也达到了20%。2025年,瓶片依旧是聚酯投产的主力军,预计新增产能260万吨,产能增速13%。需要注意的是,由于产能的大量投放,瓶片产能过剩日益严峻,生产利润压缩,负荷也由2022年的94%下调至2024年的78%,其产能投放存在较大的推迟风险。

分析师:施潇涵

电话:13757160245

从业资格号:F3047765

投资咨询号:Z0013647

有话要说...